商业地产服务及投资机构CBREGroup,Inc.(NYSE:CBG)世邦魏理仕近日发布《全球化零售布局》报告,针对61个国家的334个主要国际零售商活动进行调研。

该报告中最吸引关注的是,2015年加拿大成为新奢侈品零售商入驻最多的国家。尽管CBRE给出加拿大富裕人群增速最快、强大的旅游业、在线竞争相对不那么激烈等因素,但是CBRE也许忽略了背后真正的原因——过去10年,加拿大是中国移民最多的目的地。

报告显示,上述334个主要零售商的活跃度低于整体零售行业,1.6%的跨境销售面积增长率低于行业整体3.1%的增速。在调查的全球155个城市中,90%的市场都在2015年迎来至少一个新增零售品牌,30%的市场至少迎来10个新增零售品牌。

尽管香港零售市场已经跌入冰点,但是对于零售业来说仍然是最具新引力的市场。香港市场2015年全年共吸引73个国际零售品牌首次进驻,该数据位列全球第一,其次是新加坡的63个和东京的57个。亚太区在新增国际零售品牌数量最多的十大市场中占据半壁江山。北京在2015年共吸引37个国际零售品牌首次入驻,新晋品牌数量位列全球第八。

这是近年来北京在吸引国际零售品牌首次入驻数量上首次超过上海,这要得益于A类核心商圈的策略调整,三里屯、侨福芳草地、国贸、王府井、西单大悦城等商圈早在2年前设定调整方案,求新求变,吸引更多的业绩表现好、消费者接受程度高的优质品牌,以吸引国内消费者。其中三里屯太古里最为活跃,吸引了众多首次进入中国和北京的品牌,在2015年达到峰值。

2015年新增零售品牌最多的20大城市

1、香港:73个

2、新加坡:63个

3、东京:57个

4、台北:47个

5、莫斯科:40个

6、伦敦:39个

7、迪拜:38个

8、北京:37个

9、布加勒斯特:35个

10、多哈:29个

11、多伦多:26个

11、墨西哥城:26个

11:首尔:26个

14:雅加达:24个

14:维也纳:24个

14:马尼拉:24个

17:新德里:23个

17:曼谷:23个

17:马德里:23个

17:巴黎:23个

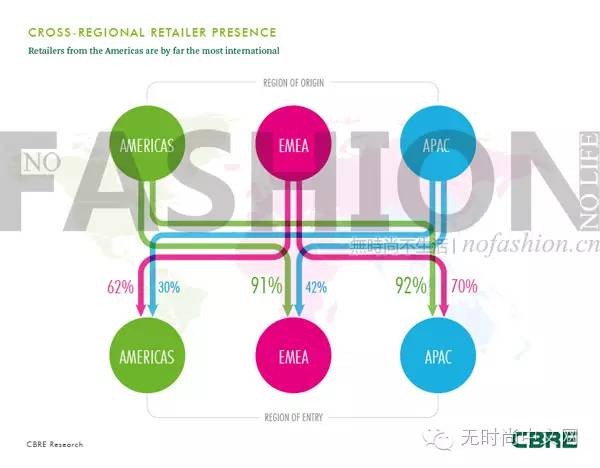

报告显示,美洲品牌跨境运营能力最强,其无论在EMEA(欧洲、中东、非洲)地区还是亚太区的渗透率都超过90%;EMEA地区品牌次之,在美洲的渗透率为62%,在亚太区达到70%,显示欧洲品牌在美国竞争力更小,而美国是更能打入的国际市场;亚太品牌毫无疑问处于最弱势地位,其在美洲和EMEA两个地区的渗透率分别为30%、42%,以亚洲强势的零售品牌Uniqlo优衣库在美国和欧洲的挫折便大概可以看出,欧美市场对于亚洲品牌认可度极低。

尽管美洲品牌最为强势,不过2015年欧洲品牌的跨境扩张最为强势,全球市场59%的新品牌“入侵”均来自欧洲品牌。另外,北美市场新进入的零售品牌增幅亦从2014年的3%涨至13%,显示零售商认为北美市场具有长期增长潜力。

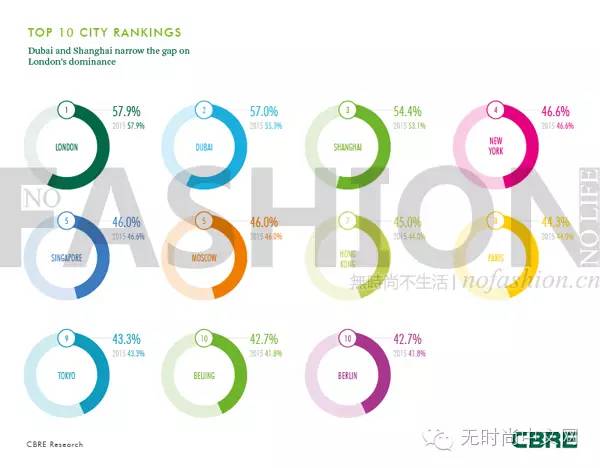

2016年国际零售品牌渗透率最高的十大城市

报告亦对国际零售商渗透率进行了城市排名,尽管租金水平居高不下,且零售空间资源有限,伦敦依旧是国际零售品牌业务布局的重要目的地,以57.9%的渗透率排名榜首。中国的上海以54.4%的渗透率紧随排名第二的迪拜,在国际零售商渗透率最高的十大城市排名中位列第三,北京位列第十。

上述数据还显示伦敦的渗透率在2015、2016年没有变化,而上海和迪拜则有明显增长,这亦将两座城市的渗透率与伦敦缩小。

1、伦敦:57.9%

2、迪拜:57.0%

3、上海:54.4%

4、纽约:46.6%

5、新加坡:46.0%

5、莫斯科:46.0%

7、香港:45.0%

8、巴黎:44.3%

9、东京:43.3%

10、北京:42.7%

10、柏林:42.7%

各市场零售商跨境扩张策略

亚太和欧洲市场仍然是零售商最希望扩张的市场,由于近来亚洲经济的风险以及旅游零售的高速发展,欧洲甚至超越亚太市场,成为零售商扩张最密集的市场,而美国市场的新晋品牌亦显示有较大提升。

各区域市场的零售品牌扩张策略亦有所不同,北美零售商在北美、欧洲、亚太的扩张较均衡;而欧洲品牌几乎半数扩张都聚焦在欧洲本地市场,其次为亚太市场,而美国市场的竞争激烈让不少欧洲品牌望而却步;亚太零售品牌的表现则更为明显,区域市场成为其唯一可能打开局面的市场。

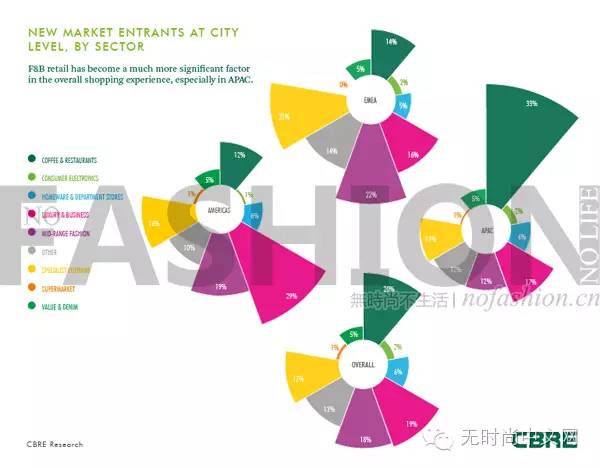

各大市场新入驻零售品牌分类占比

2015年,食品和饮料类别是扩张最强劲的类别,进入新市场的零售品牌20%由咖啡和餐饮业主导,其次为奢侈品和商业品牌的19%,而中端时尚品牌亦有18%的占比,快消类服装紧随其后占比17%。

由于亚太奢侈品市场的极度低迷,奢侈品2015年在亚太市场的扩张落后于其他两大市场。2015年亚太市场新入住的品牌只有17%来自奢侈品行业,而高达33%来自咖啡餐饮行业,显示中国经济增长后,消费者生活方式极大的转变。

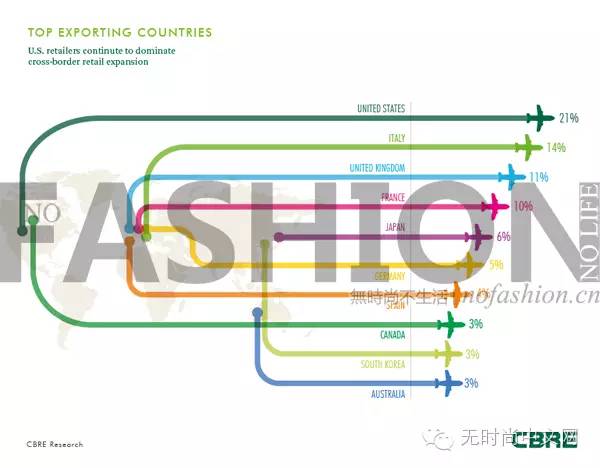

零售品牌输出国排名

在其他市场零售品牌很难打入美国市场的背后,则是美国零售品牌的强势输出能力,而过去数年,美国品牌亦一直主导全球零售品牌跨境扩张。

2015年,美国零售品牌输出率高达21%,是唯一一个超过20%的国家,意大利和英国则紧随其后。2015年,美国零售商覆盖了51个国家,而意大利零售商则覆盖了42个国家。

在零售品牌输出率Top10排行榜上,北美的美国、加拿大和亚太的日本、韩国、澳大利亚占据半壁江山,其他则被老牌欧洲强国占领。中国尽管在零售品牌输入国上占据第二位,但是输出能力则非常遗憾。

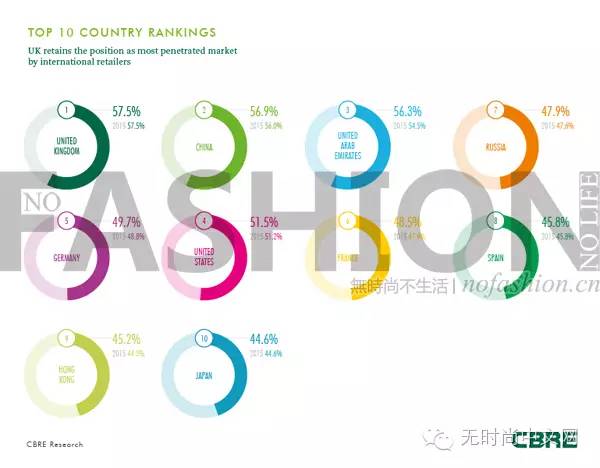

2016年国际零售品牌渗透率最高的十大国家或地区

1、英国:57.5%

2、中国:56.9%

3、阿联酋:56.3%

4、美国:51.5%

5、德国:49.7%

6、法国:48.5%

7、俄罗斯:47.9%

8、西班牙:44.3%

9、香港:45.2%

10、日本:44.6%

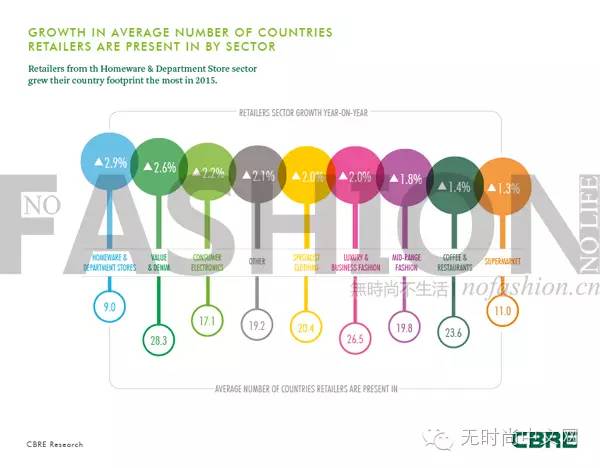

各类别零售商2015年跨境扩张速度

家居类别是2015年跨境扩张增速最大的类别,2015年增速为2.9%,主要受益于ZaraHome和Crate&Barrel等品牌的扩张,另一方面,家居类别零售商的国际渗透率普遍较低亦是另外一大原因。

排在第二位的为低价折扣服饰和牛仔品牌,由于全球经济低迷,消费乏力,大众品牌增长虽然有所放缓,但是仍是需求最强烈的类别,这亦给该类别的全球扩张提供空间。

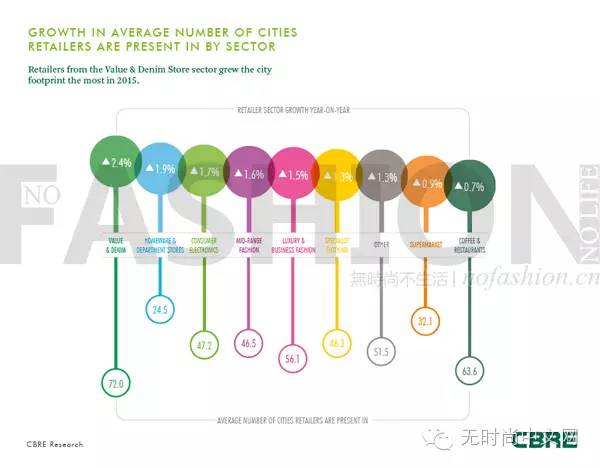

各类别零售商2015年覆盖城市

低价折扣服饰和牛仔品牌在经济低迷之时渗透能力最强,2015年进入了72个新城市。